#SneakPeak #Photoalbum รู้จัก 9 ประเภทกองทุน ไม่ต้อง งง อีกต่อไป

1. แบ่งตามลักษณะการจัดจำหน่าย และการไถ่ถอนคืนหน่วยลงทุน

กองทุนเปิด

สามารถซื้อขายได้ทุกวันทำการ

มีสภาพคล่อง เนื่องจากซื้อ-ขายได้ตลอด

เป็นรูปแบบกองทุนส่วนใหญ่ในปัจจุบัน

กองทุนปิด

สามารถซื้อได้ในช่วงเวลาหนึ่ง และจะไม่สามารถขายได้จนกว่าจะครบกำหนดเวลาที่กำหนด

สภาพคล่องน้อย เนื่องจากหากต้องการขายต้องไปขายในตลาดรอง (ขายทอดตลาด)

เช่น กองทุนรวมอสังหาริมทรัพย์ (Property Fund) และ กองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REIT)

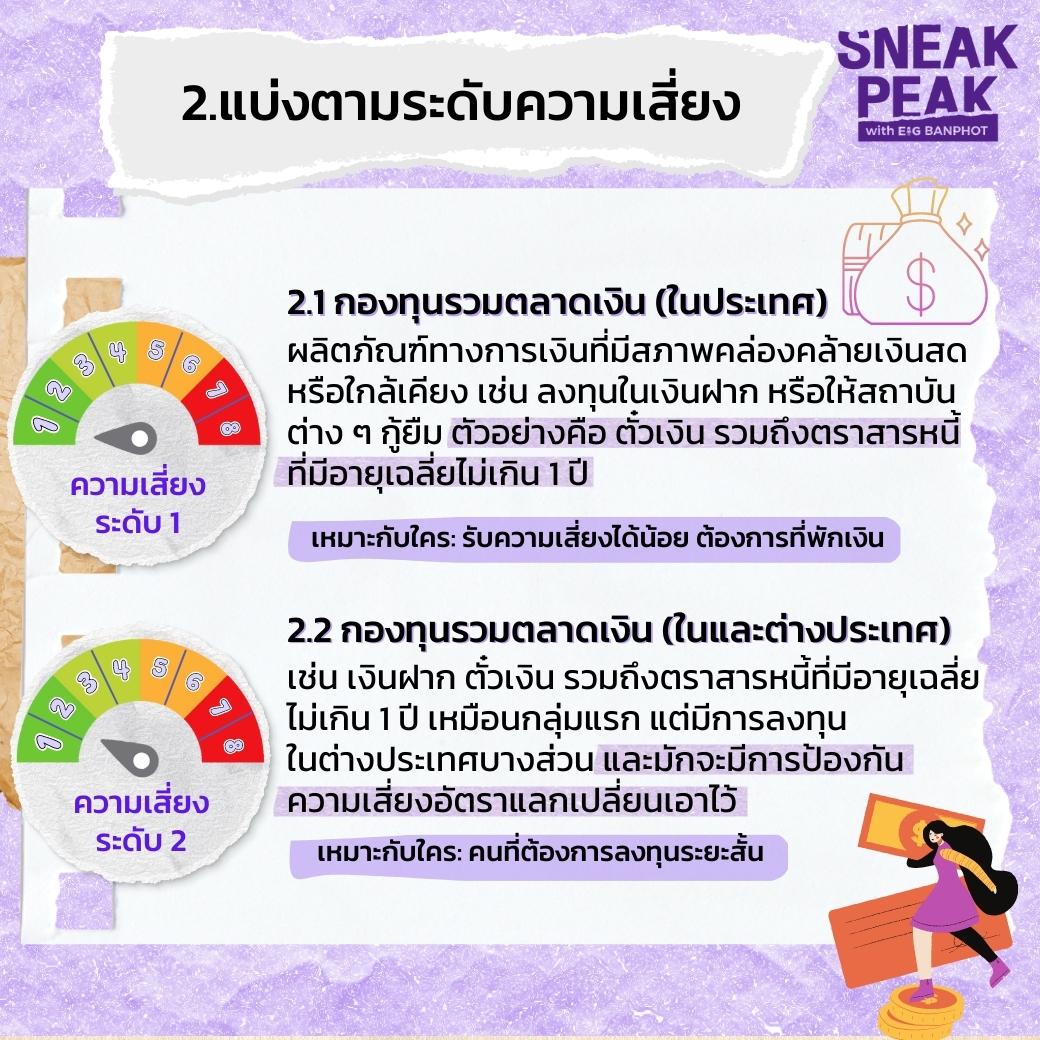

2) แบ่งตามระดับความเสี่ยง

2.1 กองทุนรวมตลาดเงิน (ในประเทศ)

ความเสี่ยงระดับ 1

ผลิตภัณฑ์ทางการเงินที่มีสภาพคล่องคล้ายเงินสดหรือใกล้เคียง เช่น ลงทุนในเงินฝาก หรือให้สถาบันต่าง ๆ กู้ยืม ตัวอย่างคือ ตั๋วเงิน รวมถึงตราสารหนี้ที่มีอายุเฉลี่ยไม่เกิน 1 ปี

เหมาะกับใคร: รับความเสี่ยงได้น้อย ต้องการที่พักเงิน

2.2 กองทุนรวมตลาดเงิน (ในและต่างประเทศ)

ความเสี่ยงระดับ 2

เช่น เงินฝาก ตั๋วเงิน รวมถึงตราสารหนี้ที่มีอายุเฉลี่ยไม่เกิน 1 ปี เหมือนกลุ่มแรก แต่มีการลงทุนในต่างประเทศบางส่วน และมักจะมีการป้องกันความเสี่ยงอัตราแลกเปลี่ยนเอาไว้

เหมาะกับใคร: คนที่ต้องการลงทุนระยะสั้น

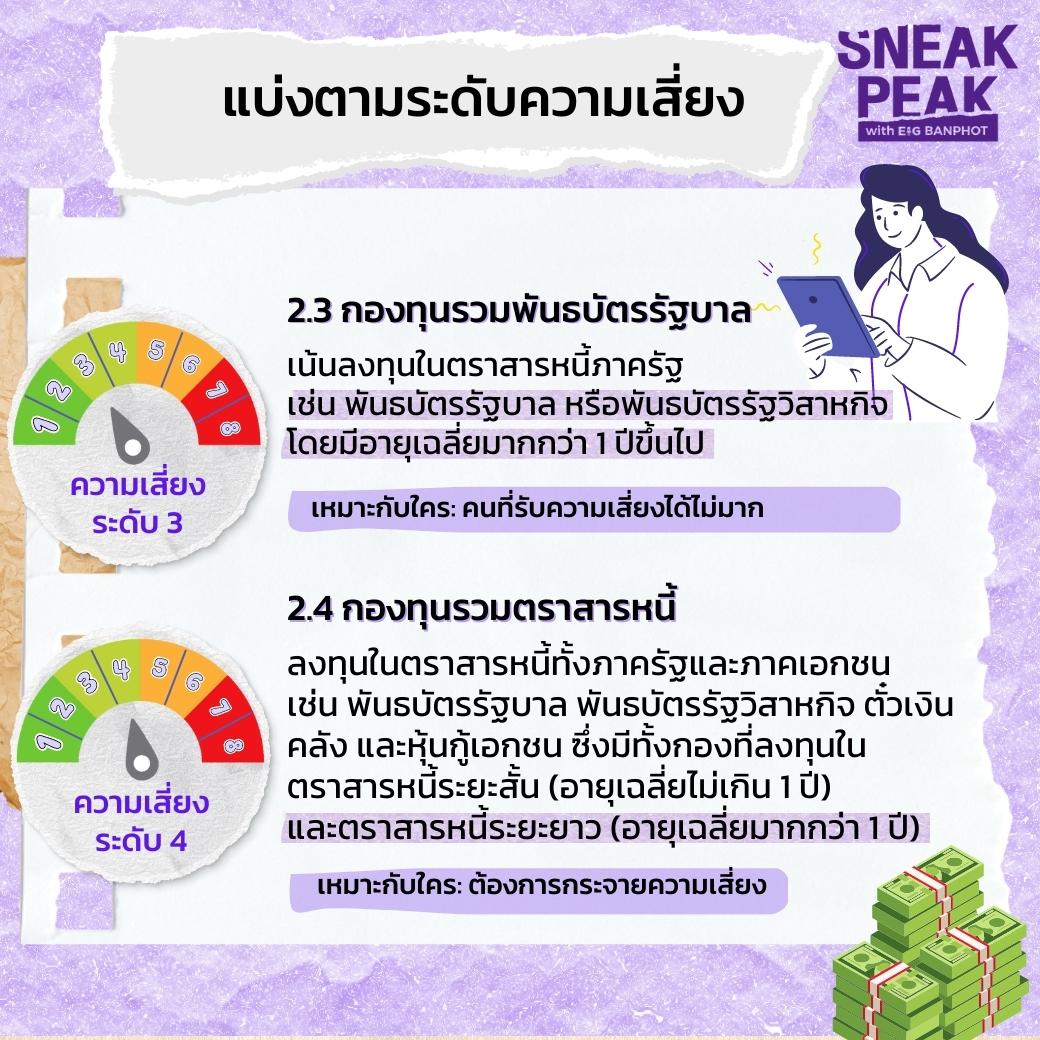

แบ่งตามระดับความเสี่ยง

2.3 กองทุนรวมพันธบัตรรัฐบาล

ความเสี่ยงระดับ 3

เน้นลงทุนในตราสารหนี้ภาครัฐ เช่น พันธบัตรรัฐบาล หรือพันธบัตรรัฐวิสาหกิจ โดยมีอายุเฉลี่ยมากกว่า 1 ปีขึ้นไป

เหมาะกับใคร: คนที่รับความเสี่ยงได้ไม่มาก

2.4 กองทุนรวมตราสารหนี้

ความเสี่ยงระดับ 4

ลงทุนในตราสารหนี้ทั้งภาครัฐและภาคเอกชน เช่น พันธบัตรรัฐบาล พันธบัตรรัฐวิสาหกิจ ตั๋วเงินคลัง และหุ้นกู้เอกชน ซึ่งมีทั้งกองที่ลงทุนในตราสารหนี้ระยะสั้น (อายุเฉลี่ยไม่เกิน 1 ปี) และตราสารหนี้ระยะยาว (อายุเฉลี่ยมากกว่า 1 ปี)

เหมาะกับใคร: ต้องการกระจายความเสี่ยง

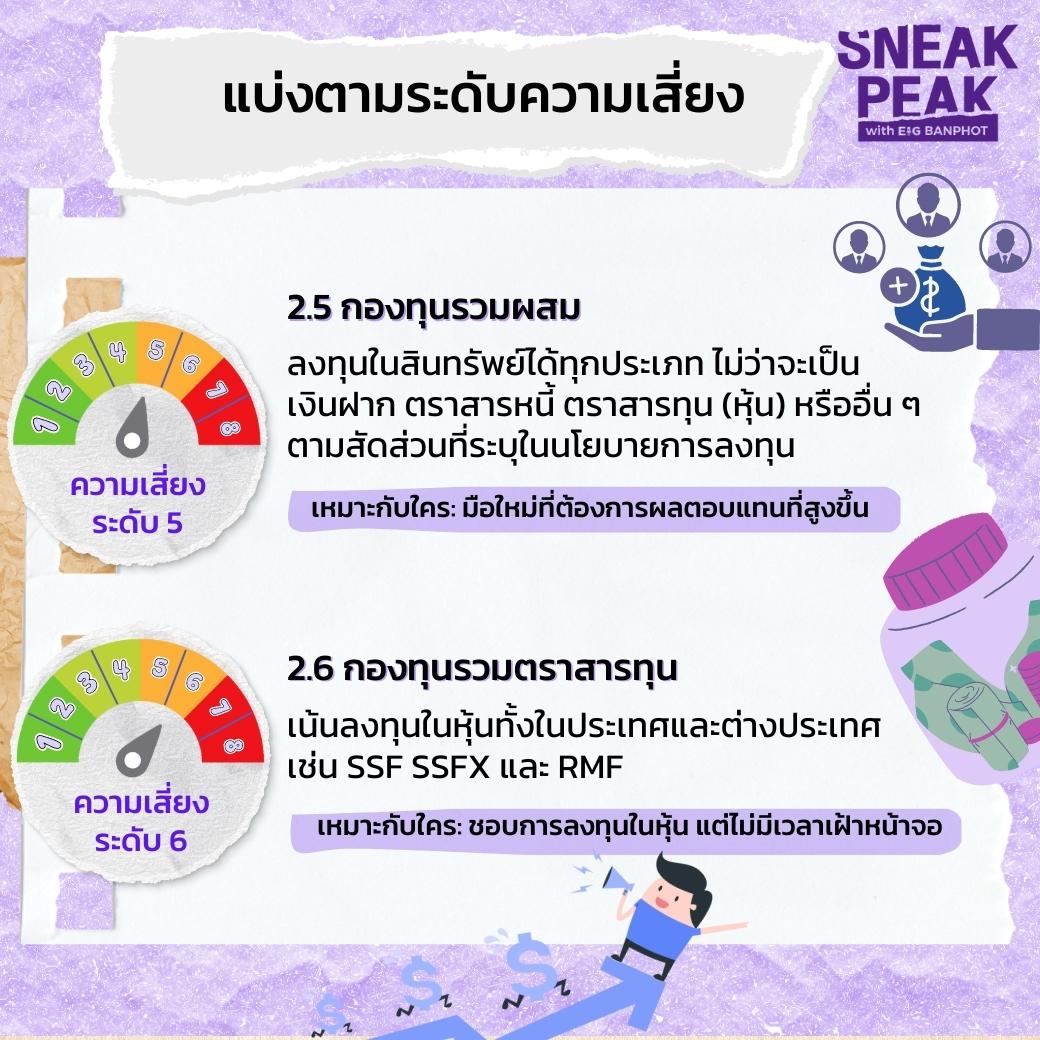

แบ่งตามระดับความเสี่ยง

2.5 กองทุนรวมผสม

ความเสี่ยงระดับ 5

ลงทุนในสินทรัพย์ได้ทุกประเภท ไม่ว่าจะเป็นเงินฝาก ตราสารหนี้ ตราสารทุน (หุ้น) หรืออื่น ๆ ตามสัดส่วนที่ระบุในนโยบายการลงทุน

เหมาะกับใคร: มือใหม่ที่ต้องการผลตอบแทนที่สูงขึ้น

2.6 กองทุนรวมตราสารทุน

ความเสี่ยงระดับ 6

เน้นลงทุนในหุ้นทั้งในประเทศและต่างประเทศ เช่น SSF SSFX และ RMF

เหมาะกับใคร: ชอบการลงทุนในหุ้น แต่ไม่มีเวลาเฝ้าหน้าจอ

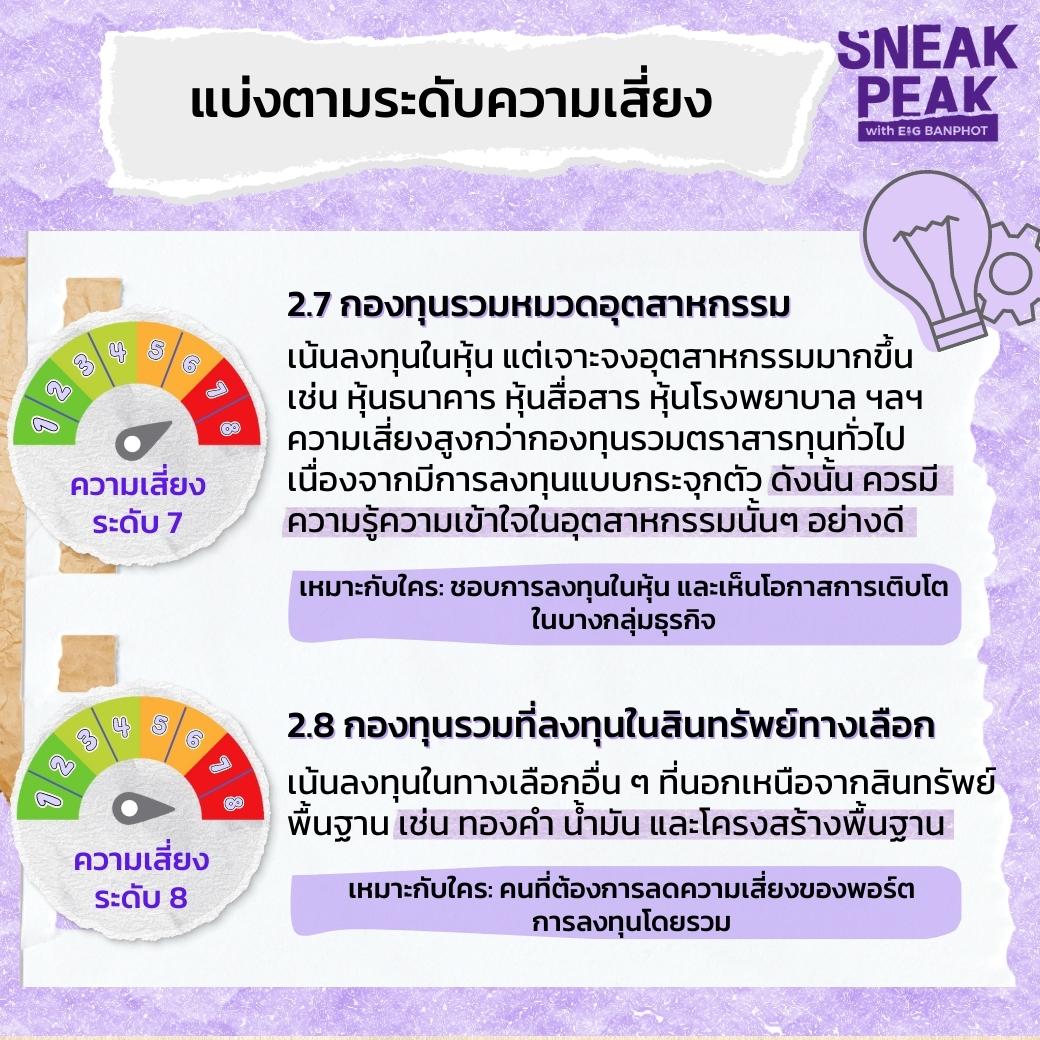

แบ่งตามระดับความเสี่ยง

2.7 กองทุนรวมหมวดอุตสาหกรรม

ความเสี่ยงระดับ 7

เน้นลงทุนในหุ้น แต่เจาะจงอุตสาหกรรมมากขึ้น เช่น หุ้นธนาคาร หุ้นสื่อสาร หุ้นโรงพยาบาล ฯลฯ

ความเสี่ยงสูงกว่ากองทุนรวมตราสารทุนทั่วไป เนื่องจากมีการลงทุนแบบกระจุกตัว ดังนั้น ควรมีความรู้ความเข้าใจในอุตสาหกรรมนั้นๆ อย่างดี

เหมาะกับใคร: ชอบการลงทุนในหุ้น และเห็นโอกาสการเติบโตในบางกลุ่มธุรกิจ

2.8 กองทุนรวมที่ลงทุนในสินทรัพย์ทางเลือก

ความเสี่ยงระดับ 8

เน้นลงทุนในทางเลือกอื่น ๆ ที่นอกเหนือจากสินทรัพย์พื้นฐาน เช่น ทองคำ น้ำมัน และโครงสร้างพื้นฐาน

เหมาะกับใคร: คนที่ต้องการลดความเสี่ยงของพอร์ตการลงทุนโดยรวม

3) กองทุนรวมที่ลงทุนในต่างประเทศ (Foreign Investment Fund: FIF) มี 3 แบบ

1. บลจ. ไทยนำเงินไปลงทุนเองโดยตรง

2. กองทุนรวมที่นำเงินไปลงทุนในกองทุนรวมต่างประเทศ เพียงกองทุนเดียว (Feeder Fund)

3. กองทุนรวมที่นำเงินไปลงทุนในกองทุนรวมต่างประเทศ หลายกอง (Fund of Funds)

**กองทุนต่างประเทศต้องประเมินเรื่องค่าธรรมเนียมที่มากขึ้น และความเสี่ยงจากอัตราและเปลี่ยนด้วยนะคะ**

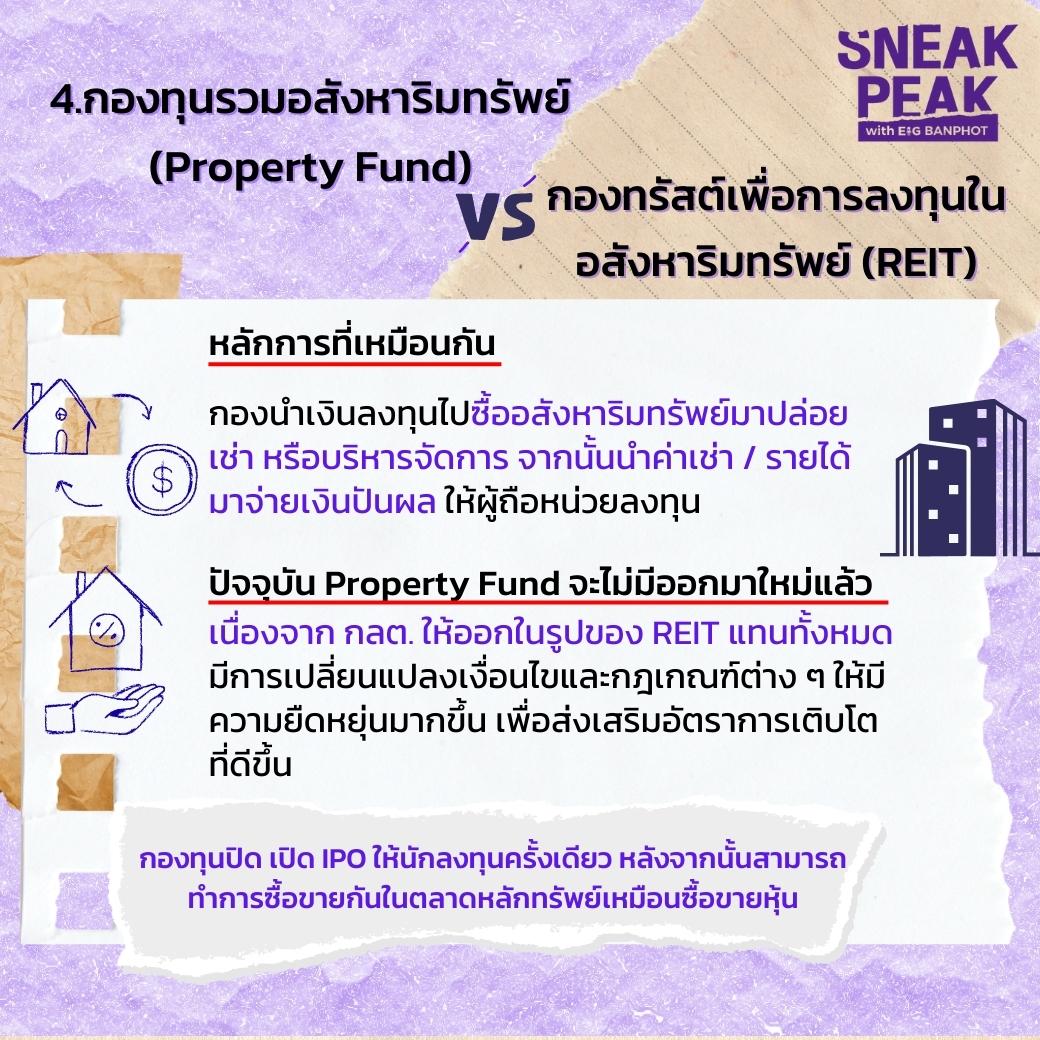

4) กองทุนรวมอสังหาริมทรัพย์ (Property Fund) Vs. กองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REIT)

หลักการที่เหมือนกัน:

กองนำเงินลงทุนไปซื้ออสังหาริมทรัพย์มาปล่อยเช่า หรือบริหารจัดการ จากนั้นนำค่าเช่า / รายได้มาจ่ายเงินปันผลให้ผู้ถือหน่วยลงทุน

ปัจจุบัน Property Fund จะไม่มีออกมาใหม่แล้ว เนื่องจาก กลต. ให้ออกในรูปของ REIT แทนทั้งหมด มีการเปลี่ยนแปลงเงื่อนไขและกฎเกณฑ์ต่าง ๆ ให้มีความยืดหยุ่นมากขึ้น เพื่อส่งเสริมอัตราการเติบโตที่ดีขึ้น

กองทุนปิด เปิด IPO ให้นักลงทุนครั้งเดียว หลังจากนั้นสามารถทำการซื้อขายกันในตลาดหลักทรัพย์เหมือนซื้อขายหุ้น

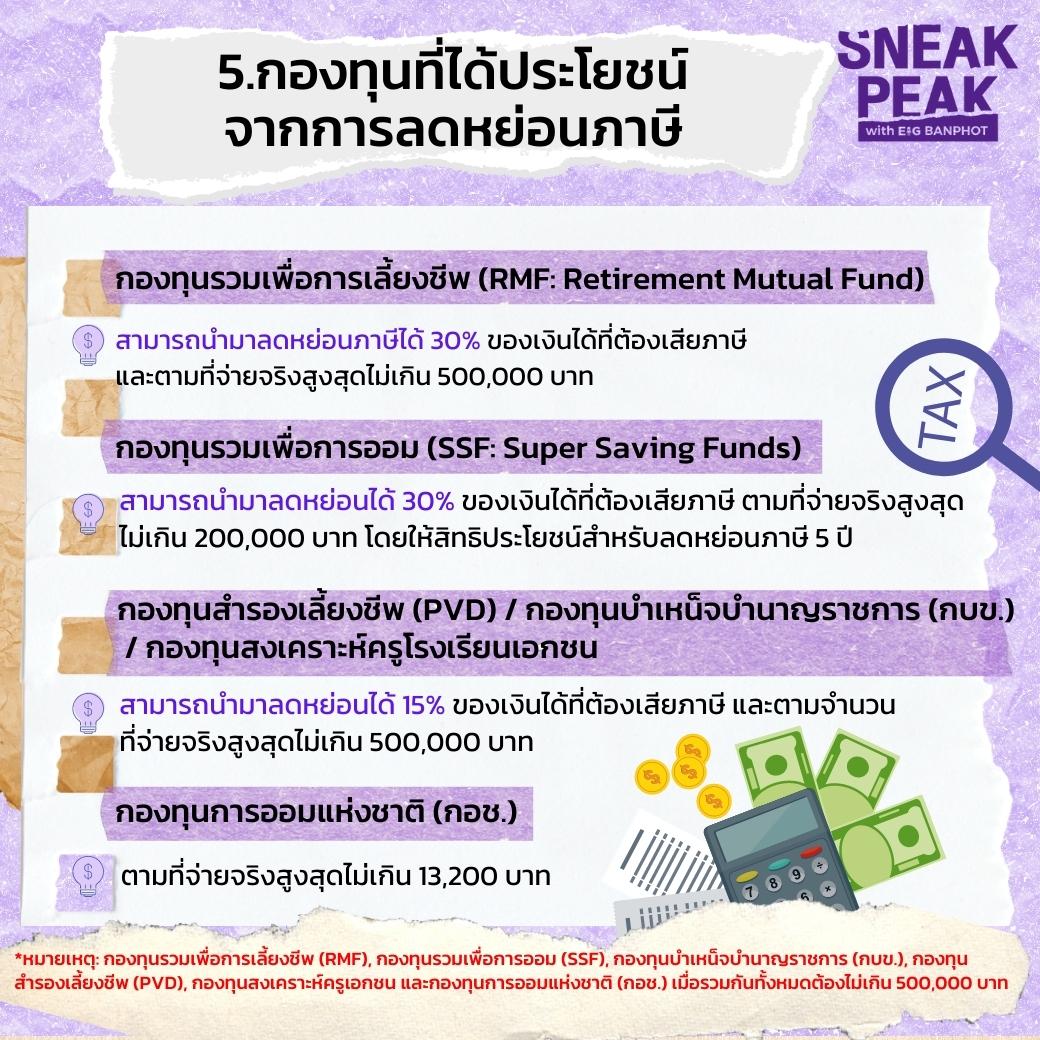

5) กองทุนที่ได้ประโยชน์จากการลดหย่อนภาษี

– กองทุนรวมเพื่อการเลี้ยงชีพ (RMF: Retirement Mutual Fund) สามารถนำมาลดหย่อนภาษีได้ 30% ของเงินได้ที่ต้องเสียภาษี และตามที่จ่ายจริงสูงสุดไม่เกิน 500,000 บาท

– กองทุนรวมเพื่อการออม (SSF: Super Saving Funds) สามารถนำมาลดหย่อนได้ 30% ของเงินได้ที่ต้องเสียภาษี ตามที่จ่ายจริงสูงสุดไม่เกิน 200,000 บาท โดยให้สิทธิประโยชน์สำหรับลดหย่อนภาษี 5 ปี

– กองทุนสำรองเลี้ยงชีพ (PVD) / กองทุนบำเหน็จบำนาญราชการ (กบข.) / กองทุนสงเคราะห์ครูโรงเรียนเอกชน สามารถนำมาลดหย่อนได้ 15% ของเงินได้ที่ต้องเสียภาษี และตามจำนวนที่จ่ายจริงสูงสุดไม่เกิน 500,000 บาท

– กองทุนการออมแห่งชาติ (กอช.) ตามที่จ่ายจริงสูงสุดไม่เกิน 13,200 บาท

*หมายเหตุ: กองทุนรวมเพื่อการเลี้ยงชีพ (RMF), กองทุนรวมเพื่อการออม (SSF), กองทุนบำเหน็จบำนาญราชการ (กบข.), กองทุนสำรองเลี้ยงชีพ (PVD), กองทุนสงเคราะห์ครูเอกชน และกองทุนการออมแห่งชาติ (กอช.) เมื่อรวมกันทั้งหมดต้องไม่เกิน 500,000 บาท***

6) กองทุนรวม ETF (Exchange Traded Fund)

การนำเงินลงทุนของเราไปกระจายซื้อทุกหลักทรัพย์หรือในสินทรัพย์ที่ ETF อ้างอิงตามน้ำหนักของดัชนี เป้าหมายคือเพื่อสร้างผลตอบแทนใกล้เคียงดัชนีอ้างอิง

จุดเด่นคือใช้เงินลงทุนไม่มาก กระจายความเสี่ยง และค่าใช้จ่ายในการซื้อขายต่ำกว่ากองทุนรวมทั่วไป

ตัวอย่าง

ETF ที่อ้างอิงดัชนี SET50 เงินลงทุนจะถูกกระจายไปซื้อหุ้นทั้ง 50 ตัว ในสัดส่วนเดียวกับที่อยู่ในดัชนี SET50

คล้ายการซื้อขายหุ้น สามารถซื้อขายแบบ Real-Time ได้ในตลาดหลักทรัพย์ฯ

7) กองทุนทริกเกอร (Trigger Fund)

กองทุนที่ตั้งเป้าหมายผลตอบแทนการลงทุนเอาไว้ตั้งแต่เปิดขายกอง ภายในระยะเวลาที่กำหนด โดยกำหนดเอาไว้ว่า หากผลตอบแทนเป็นหรือไม่เป็นไปตามเป้าหมาย (trigger หรือไม่ trigger) กองทุนจะดำเนินการอย่างไร

เช่น ถ้าผลตอบแทนบรรลุเป้าหมายที่กำหนด กองจะคืนเงินแก่ผู้ลงทุนและเลิกกองทุน หรือถ้าครบระยะเวลาที่กำหนดไว้

แต่ผลตอบแทนยังไม่ถึงเป้าหมาย ก็อาจจะแปลงสภาพเป็นกองทุนเปิด ให้ผู้ถือหน่วยลงทุนสามารถเลือกขายคืนหน่วยลงทุนในตลาดได้ เป็นต้น

8) กองทุนรวมแบบมีประกัน (Guarantee Fund)

มีบุคคลอื่นหรือกลไกทางการเงินมารับประกันเงินลงทุน ค่อนข้างปลอดภัยแต่ก็แลกกับผลตอบแทนที่ต่ำลง